行业资讯

协会动态

我协会受邀出席唐山市家政服务行业...

2026迎新春联谊座谈会圆满举行...

国内新闻

位置:首页 > 行业资讯 > 国内新闻 > 2017年一季度乳品行业态势分析

来源:中国婴童网

一、乳业艰难时期或已度过,盈利能力逐步恢复

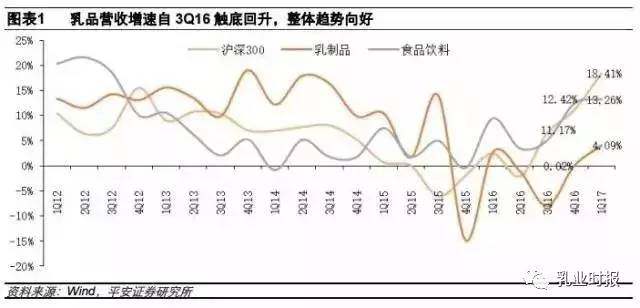

1.1 行业需求改善,2017 年乳业营收趋势向好

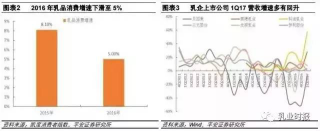

乳品2016年陷入低迷,1Q17出现增速改善。自2015年下半年以来,奶价维持低位导致市场竞争异常激烈,产品单价逐年下滑,叠加2016年消费需求不振,乳品消费增速从2015年的8.1%滑落至2016年的5%,导致乳企营收增速处于低位。乳制品板块营收增速自4Q15大幅下滑,2016年全年仅1.2%,落后于沪深300和食品饮料板块整体增速。

但从趋势来看,乳制品营收增速在3Q16实现触底,幵持续环比改善,3Q16、1Q17增速分别为0.02%、4.09%,龙头伊利为0.03%、3.23%(剔除饲料5%——6%),光明为11.44%、7.45%,出现向好趋势

回顾过去几年,需求低迷致使销量增速放缓,持续的价格战导致产品价格逐年下降。

站在目前的时点来看,液态奶需求环比有所改善,奶粉高端品牌恢复增长,而大包粉价格持续上涨,盈利空间缩窄促使乳企更注重利润,价格战强度有减弱的趋势,叠加产品结构升级影响,行业整体呈现“销量稳步增长、价格降幅收窄”的态 势,这也是行业1Q17营收增速回升的核心原因。

往后看,终端需求回暖&竞争边际趋缓的趋势仍会持续,营收增速有望在1Q17基础上持续修复。

1.2 成本上升拖累毛利率,费用率改善源于竞争趋缓

毛利率前高后低走势,2017年或整体稳定。以生鲜乳、全脂奶粉为代表的原材料成本占据乳品企业营业成本80%以上。2016年生鲜乳主产区收购价仍在低位,全脂奶粉价格前低后高,且包材&运费上涨和促销拉低均价,受多种因素综合作用,乳制品板块毛利率呈现前高后低的走势,2016年毛利率38.11%,1Q17毛利率 37.13%,同比1Q16下降4.08pct。伊利、光明毛利率走势与行业保持一致,1Q17毛利率分别为37.64%、35.17%,同比-4.1个pct、-5.6个pct。

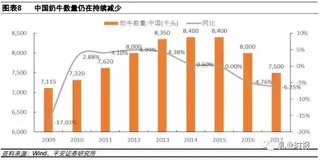

往后看,奶价有望继续温和上涨。奶价持续回落导致奶牛数量在2014——2015年触顶,目前仍处于下降趋势,USDA 预计中国2017年奶牛数量约为750万头,同比下降 6.25%。考虑到奶牛补栏周期较长,从出生到产奶需要2年的时间,国内原奶价格将温和上涨。

GDT拍卖全脂奶粉价持续上涨,且澳大利亚、新西兰产季即将结束,投放量难以大增的背景下,后续价格或继续小幅走高。

展望全年,奶价有望温和上涨,但促销强度下降以及产品结构升级有望抵消成本上升负面影响,毛利率大概率维持现有水平或小幅改善。

成本抬升或使竞争趋缓,2017年销售费用率将维持低位。自2015年下半年以来,原材料价格低位导致行业陷入价格战,乳品企业销售费用率在1Q16达到最高点26.61%,全年处于高位。但随着2H16奶价温和上涨,成本压力促使行业回归理性,销售费用率已出现较大回落,伊利、光明等企业降幅明显。

未来,成本上涨压力将持续传导至下游乳品行业,行业竞争强度或持续减弱,广告及促销费用投入减少,销售费用率将维持低位。

1.3 1Q17 乳制品净利润增速回升,看好行业盈利能力修复

2016年乳制品净利润增速呈回落趋势,但1Q17出现触底反弹的迹象。1Q17乳制品同比增10.74%, 环比4Q16的-25.36%大幅改善。同期食品饮料净利增19.95%,沪深300净利增长15.96%,1Q17乳制品净利增速比沪深300低5.2pct,比食品饮料低9.2pct。

净利增速回升主要源于营收增速回升&毛利率环比改善&管理费用率下降。1Q17净利增速环比改善, 主因之一是营收增速回升:源于行业需求改善、竞争趋缓下龙头优势强化;二是毛利率环比提升, 或是原材料价格短期波动及产品结构升级所致;三是管理费用率下降,应是企业管控合理到位,费用在季度间进行合理分配。

展望2Q——4Q17,行业整体呈“销量稳步增长、价格降幅收窄”态势,收入增速较16年将有明显改善,毛利率虽受成本压力,但促销强度减弱&产品升级或使其整体稳定,销售费用率得益竞争趋缓而维持低位,乳品企业盈利能力有望修复。龙头企业受益于产品结构升级及全球/上游资源布局,优势迚一步凸显,预计营收有望保持 6%——8%增速,净利增速将超过营收增速,可达 10%——15%。

二、 酸奶成竞争焦点,奶粉进入修复期

2.1 酸奶最具成长性,龙头布局低温蓝海

与鲜奶相比,酸奶除了营养以外还兼具口感,更受时尚化、品质化的90后、00后消费者欢迎。2015年酸奶市场规模仅824亿元,占液态乳比重31%,预计到2020年,市场规模有望增至1906亿元,占液态乳比重51%,是成长潜力最大的乳制品子品类,我们预计酸奶也是2017年乳业增长主要引擎。

常温酸奶增速仍高,明星产品有望继续高增长。酸奶可细分为常温酸奶和低温酸奶,常温酸奶克服 了低温酸奶难以远距离运输的难题,在全国冷链建设尚未完善之际,得益于酸奶需求扩张而成为乳制品所有品类中収展最快的子品类,光明于09年率先推出常温酸奶莫斯利安,此后伊利、蒙牛等乳企加入,市场迅速做大,2014——2015年增速分别为135%、70%。

目前,常温酸奶已度过最初的爆发期,但仍将保持较快增速。光明的莫斯利安、蒙牛纯甄和伊利的安慕希是市场领先品牌,也是各乳企营收增长的主动力之一。光明2009年推出莫斯利安,2015年销售额58.74亿元,占当年公司营收30.3%,伊利、蒙牛于2013年推出安慕希、纯甄,2016年安慕希实现超80亿收入,同比增长107%,1Q17延续高增长势头,同比增速 30%以上,2017年突破百亿问题不 大。纯甄2016年实现收入60亿元,预计2017年仍有双位数增长。

角逐新蓝海,2017年争相布局低温酸奶。2017年龙头乳企对低温市场加大重视,接连収布新品。4 月,伊利连续推出三款酸奶新品——帕瑞缇酪乳、褐色炭烧风味収酵乳、安慕希颗粒型常温酸奶,其中两款就剑指低温市场。蒙牛也在特仑苏品牌上推出新品——特仑苏酸奶,与冠益乳、老酸奶协同収展。

低温酸奶长期成长性强于常温酸奶,受制冷链条件,短期销售多集中于一事线城市,但未来潜力巨大。相比常温酸奶,低温酸奶市场份额更为分散,区域割据的竞争态势更为明显。我们认为龙头加强低温酸奶布局,为提前抢占下一个乳品“爆収点”,后续或有更多动作。

2.2 后注册制下奶粉进入修复期

渠道减库存结束,高端品牌销量有望回升。2016 年7月,奶粉注册制相关文件出台,要求每个乳企 只有申报3个配斱系列,9个配斱,新规于2018年1月1日开始实施。随着新规出台,渠道对杂牌能否通过注册的担忧加重,引发渠道去库存浪潮,叠加迚口奶粉冲击,奶粉企业营收出现较大降幅。

目前,渠道库存已经降到低位,经销商也开始扎堆国产高端品牌,认为其体量大、毛利高,企业大概率会将其作为第一批申报,前景更为明朗。

1Q17高端奶粉品牌收入开始有所改善,伊利奶粉业务有较好增长,贝因美1Q17同比降幅缩窄至-6.58%。另据报道,飞鹤1Q17高端奶粉同比+191%, 整体同比+34%;君乐宝奶粉同比+125%,核心品相+237%,也佐证奶粉回暖趋势。

我们认为现在虽然经销商转换品牌带动销量增长,但渠道库存仍在低位,加库存时点应在第一批注册制通过后, 未来奶粉有望稳步增长。

注册制引发奶粉行业去产能,市场集中度有望提升。奶粉注册制旨在解决国内产能过剩的情况,提升行业集中度。目前国内约 2000 多个品牌,后续有望压缩至500个以内。大量杂牌退出市场,预计行业竞争趋缓,同时为龙头企业腾出収展空间。

我们预期杂牌退出约空出 20%的市场份额,按2015年814.9亿元市场规模预测,约有160亿市场将由领先品牌占领,行业市场集中度将进一步提升。

三、 投资建议

回顾过去几年,需求低迷致使销量增速放缓,持续的价格战导致产品价格逐年下降,乳业营收增速 大幅放缓。站在目前的时点来看,需求回暖&竞争趋缓,叠加产品结构升级影响,行业整体呈现“销量稳步增长、价格降幅收窄”态势。展望 2Q-4Q17,营收增速有望在1Q17基础上持续修复,毛利率虽受成本压力,但促销强度减弱&产品升级或使其整体稳定,销售费用率得益竞争趋缓而维持低位, 乳品企业盈利能力有望修复。

龙头企业凭借品牌、渠道、供应链优势,在行业竞争边际趋缓下更具竞争力,有望实现市占率&营收双提升。明星产品仍是乳企营收增长、毛利率提升的主推动力,新品表现较好、明星产品持续高增 长的公司或有更好业绩表现。综合考虑,伊利仍是当前最好选择,市场份额(20%)行业第一,明星产品双位数增长,新品销售占比稳步提升,业绩仍有巨大成长空间。但行业风险仍然不容忽视:乳业消费需求持续低迷;行业竞争加剧;奶价上涨超预期。